生前からの相続対策サービス

身近に相続・遺言・不動産を相談できる

プロフェッシェナルはいますか?

広島県での遺言・相続のご相談は一般社団法人蓮華にお任せ下さい

土日祝対応

遺言・遺産の相続に関する

無料相談を受け付けております。

広島県広島市の「一般社団法人蓮華」では、遺産・相続に関するご相談を、無料で受け付けております。相続をめぐるトラブルは、遺言を残しておくことで避けられる場合もあります。その場合に大切なのは、適切な手続によって適切な内容の遺言を残すことです。「一般社団法人蓮華」所属の各専門家の士業なら、相続問題を含むあらゆる法律問題に対応可能です。あなたのお悩みに、具体的なアドバイスをさせていただきます。お気軽にお問い合わせください。

なぜ普通の家族が相続でもめるのか?

日本では、相続差財産の半分以上が不動産です。

まず、不動産は分けにくい財産のため、不公平感が出やすい性質があります。法定相続分に沿って分割した後は、さまざまな事情を考慮して分割しますが、そこで不公平だと感じることが多いのです。

また、不動産を売却して均等に分けるという考え方(換価分割)もありますが、売却には全員の合意が必要ですし、必ずしも売却できるとは限りません。

そして、不動産の評価もさまざま評価方法があり、相続の都合で採用する評価方法をめぐり揉める傾向にあります。

円滑な相続のためには、日頃から相続について共有認識を持っておく必要があります。一人で悩むことなく、「一般社団法人蓮華」にご相談いただき、早期解決を目指してください。

トラブルになる

3つの大きな理由

生前でも、相続問題が発生してからも、

「もめない相続」に一般社団法人蓮華ができること

相続人確定

相続手続きの大前提となる、戸籍収集をお手伝い致します。

相続手続き

複雑になりがちな相続の手続きのお手伝いを致します。

不動産を含む相続手続き

相続には不動産が付き物です。相続から不動産まで対応します。

遺言作成

遺言だけが、残されたご家族へのあなたからのメッセージです。

家族信託

認知症対策・実家の空き家対策・不動産共有対策などをサポート。

任意後見制度

認知症に備えて、あなたの意思を代弁してくれる人を決めておきましょう。

相続発生後の問題で

お悩みの方へ

相続財産の分け方で揉めている

揉めないと思っていたのに、親族で遺産の分け方が決まらない!

最低限の遺産すらもらえない

もらえると思っていた財産がない!

遺言にも自分についての言及がない!

相続財産が使い込まれていた

相続の前に、すでに遺産が使い込まれていた!

預貯金の減少を疑われている。

相続税申告が必要になった

相続は大切だけど、税務申告が複雑で書類も多く、大変だ。

不動産相続サポート

報酬額 37,400 円~(税抜)

不動産相続に関する面倒な手続きや書類の準備を、一般社団法人蓮華がお客様に代わって行います。

相続手続き丸ごとサポート

報酬額 104,500 円~(税抜)

司法書士が遺産管理人として相続人様の窓口となり、あらゆる相続手続きをご希望に応じて一括でお引き受けします。

相続税申告サポート

報酬額 165,000 円~(税抜)

相続税申告に関する書類の準備や申告手続きを行える身近な税理士をご紹介致します。

相続手続きトータルサポート

報酬額 275,000 円~(税抜)

100以上の手続きがあると言われる相続手続きを、一般社団法人蓮華が、お客様に代わってすべて段取りいたします。

相続発生前に

対策したい方へ

相続でもめないように対策したい

私がいなくなった後、家族で揉めてほしくない。私の気持ちを伝えたい。

相続税の負担をなるべく減らしたい

相続税の家族への負担をできるだけ減らしておきたい。いい方法はないだろうか?

認知症になる前の相続対策

認知症になる前に、自分の気持ちを代弁してくれる人を決めておきたい。

元気なうちに財産を引き継ぎたい

自分の意思のしっかりしている今、財産の分け方ははっきりしておいたい。

遺言作成サポート

報酬額 55,000 円~(税抜)

あなたの気持ちを書き留めておく遺言の作成をお手伝い致します。

家族信託サポート

報酬額 330,000 円~(税抜)

認知症などで意思がはっきりしなくなっても、あなたの気持ちを代弁してくれる家族信託を決めるお手伝いをいたします。

蓮華の専門家があなたの不安を解消します

行政書士

横山賢治

エンディング

ライフパートナー

川本恵子

税理士

原田泰弘

行政書士

古川久見

終活カウンセラー

三島尚大

ハウスクリーニング

古村 寿章

不動産コンサル

浜中

理事長

森山かおり

解決事例

母親の遺産を巡る相続

お母様の遺産の分割について、お子様3人で意見が分かれていました。蓮華では、裁判所での話し合いを提案しました。結果、預貯金と生命保険の解約金相当額を分配するという審判発令が下りました。

遺言の妥当性を判断

父親から遺産相続に関しての書面が通知されたものの、弁護士から送られた書面では遺産の総額やその内容、金額に基づく遺産分割の提案内容が入っていました。ただ、明らかに譲渡される金額が低いとの相談を受けた結果、相続開始時の前後で使途不明な資金があることが明らかになりました。

信託された賃貸物件

家族信託によって賃貸アパートを信託した際、受託者が必要と判断して賃貸アパートを売却して新しいアパートを建てました。ルール上は決して問題ない行動でありましたが独断で決めて周りに相談しなかったのかと家族から責められていたため、間に入って話し合いを続けた結果、無事解決しました。

ご利用いただいた

お客様の声

VOICE

遺産相続のエピソード

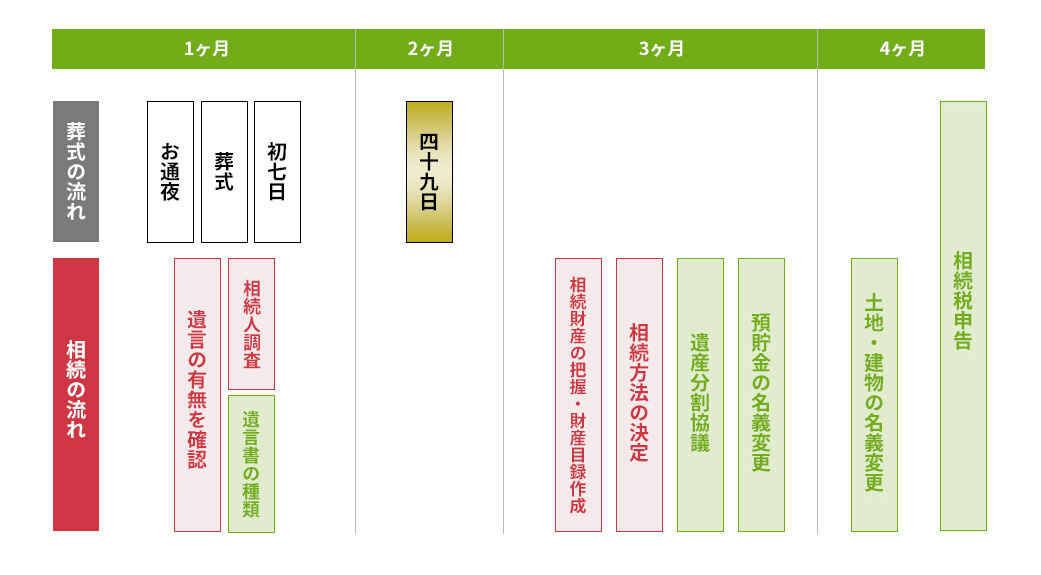

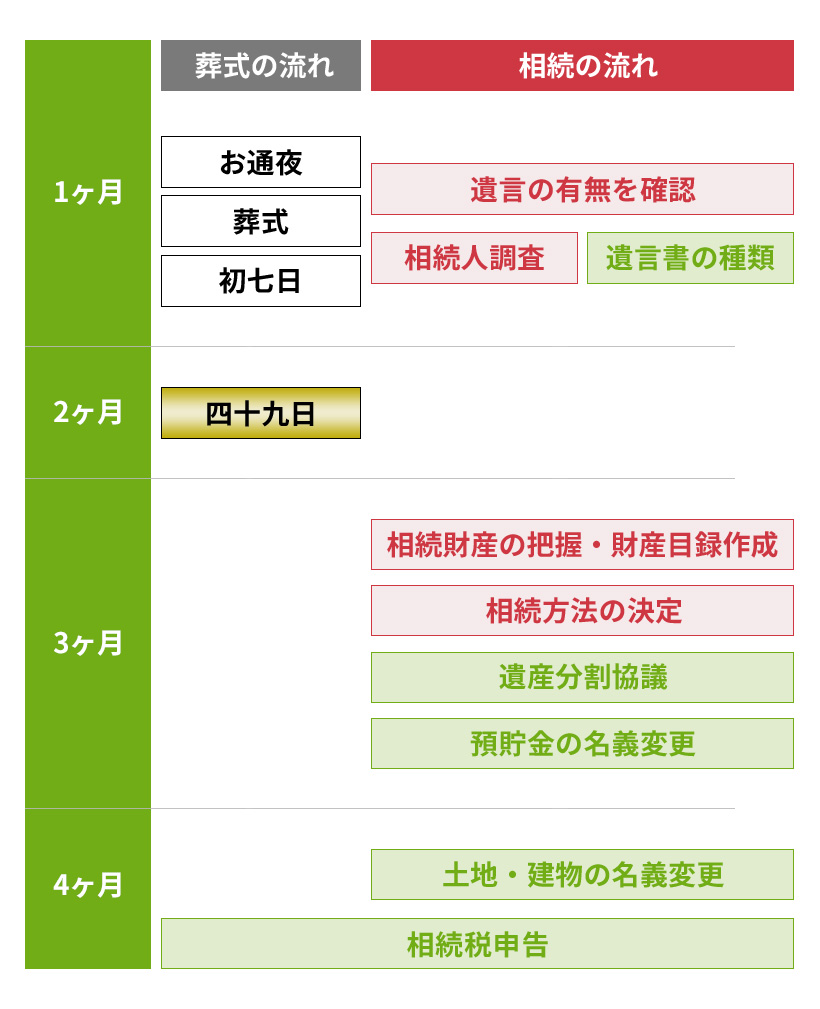

相続手続きの流れ

法定相続分の一例と相続税の早見表

法定相続分の主な例

| 相続人 | 法定相続分 | |

|---|---|---|

| 子がいる場合 | 配偶者 | 2分の1 |

| 子 | 2分の1(人数分に分ける) | |

| 子がいない場合 | 配偶者 | 3分の2 |

| 父母 | 3分の1(人数分に分ける) | |

| 子も父母もいない場合 | 配偶者 | 4分の3 |

| 兄弟姉妹 | 4分の1(人数分に分ける) | |

相続税の速算表

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | ー |

| 1,000万円超~3,000万円以下 | 15% | 50万円 |

| 3,000万円超~5,000万円以下 | 20% | 200万円 |

| 5,000万円超~1億円以下 | 30% | 700万円 |

| 1億円超~2億円以下 | 40% | 1,700万円 |

| 2億円超~3億円以下 | 45% | 2,700万円 |

| 3億円超~6億円以下 | 50% | 4,200万円 |

| 6億円超~ | 55% | 7,200万円 |

国税庁「パンフレット「暮らしの税情報」(令和2年度版)」より(2014年12月31日以前に相続が開始した場合の相続税の税率は上記と異なります)

相続に関する記事

相続手続き

- 遺産相続の基本

- 相続手続きの一覧と流れ

- 相続手続きの必要書類

遺産分割

- 遺産分割の基本

- 遺産分割協議書の書き方

- 遺産分割の調停

相続税

- 相続税の基本

- 相続税の基礎控除

相続登記

- 相続登記の基本

- 相続登記の費用相場

死後手続き

- 死後手続きの基本

- 死亡届の書き方

- 遺族年金の基本

相続放棄

- 相続放棄の基本

- 相続放棄の手続き

- 相続放棄の費用相場

遺言

- 遺言書の基本

- 公正証書遺言の作成

- 自筆証書遺言の作成

よくある質問

相続が発生した場合、最初に取るべきステップは何ですか?

相続が発生したら、まず死亡証明書を入手し、相続人を特定する必要があります。次に、遺言があるか確認し、なければ法定相続に従って進めます。

相続手続きで集めるべき重要な書類にはどのようなものがありますか?

必要な書類には死亡証明書、戸籍謄本、遺言書(存在する場合)、不動産登記簿謄本、預金通帳や保険証券などが含まれます。

法定相続情報証明制度とは何で、どのように利用するのですか?

この制度は相続人や相続分を証明する公的な書類を作成するもので、法務局に申請して利用します。相続手続きをスムーズに進めるために役立ちます。

相続放棄をする際の手続きと必要な書類は何ですか?

相続放棄は家庭裁判所に申し立てる必要があり、死亡証明書や戸籍謄本などが必要です。放棄は相続発生後3カ月以内に行う必要があります。

相続登記はどのように進めるべきで、どの機関に申し込む必要がありますか?

相続登記は法務局で行います。必要書類を揃え、適切な申請書を提出する必要があります。

相続手続き中に遺言書が見つかった場合、どのように対応すべきですか?

遺言書が見つかった場合は、その内容に基づいて相続を進める必要があります。遺言書が公正証書であれば直接実行でき、自筆証書の場合は検認手続きが必要です。

相続財産の中で借金や負債がある場合、どのように扱うべきですか?

負債がある場合、相続人は財産だけでなく負債も引き継ぎます。相続放棄や限定承認が選択肢となり得ます。

相続税の申告と支払いの期限はどのように決定されますか?

相続税の申告と支払いは、相続発生から10ヶ月以内に行う必要があります。

相続人全員が協力できない場合、どのように遺産分割を進めることができますか?

相続人間で合意が得られない場合は、家庭裁判所に遺産分割調停を申し立てることができます。

海外に住む相続人がいる場合、手続きにどのような特別な配慮が必要ですか?

海外に住む相続人がいる場合、手続きにはいくつか特別な配慮が必要です。具体的には、遺産分割協議書の認証(アポスティーユ)が必要になることがあります。また、通信の遅延や書類の国際郵送の手間を考慮し、余裕を持ったスケジュールで進めることが推奨されます。さらに、異なる国の法律に適応するための法的アドバイスを受けることが重要です。

自筆証書遺言と公正証書遺言の主な違いは何ですか?

自筆証書遺言は遺言者が全文、日付、氏名を自筆で書き、署名する必要があります。一方、公正証書遺言は公証人と証人の立会いのもとで作成され、法的な強度が高いです。

遺言書がない場合、法定相続はどのように進行しますか?

遺言書がない場合、法定相続人が民法で定められた相続分に従って遺産を分割します。

遺言書を作成する主なメリットは何ですか?

遺言書を作成することで、遺言者の意志が明確に伝えられ、相続争いを防ぐことができます。

遺言書の内容を変更したい場合、どのようにすれば良いですか?

遺言の内容を変更するには、新しい遺言書を作成する必要があります。新しい遺言書は以前の遺言書を無効にします。

遺言書を無効にする方法はありますか?

新しい遺言を作成することで前の遺言を無効にできます。また、遺言書を物理的に破棄することも無効化の方法です。

特定の財産を特定の相続人に遺すためには、どのように記述すべきですか?

遺言書には、具体的な財産とその受け取るべき相続人の氏名を明確に記載する必要があります。

遺言書の保管方法にはどのようなオプションがありますか?

遺言書は自宅で保管するほか、信託銀行や公証人役場に預ける方法があります。

遺言書の執行者を指名する利点は何ですか?

執行者を指名することで、遺言の内容が適切に実行され、手続きがスムーズに進むことが期待できます。

遺言書が発見された後、どのような手続きが必要ですか?

遺言書が自筆証書の場合は、家庭裁判所で検認を受ける必要があります。公正証書の場合はその手続きは不要です。

海外資産を含む遺言書を日本で作成する場合、注意すべき点は何ですか?

海外資産の遺言を日本で作成する場合、その国の法律にも適合している必要があるため、法律の専門家に相談することが重要です。

相続税の申告期限はいつまでですか?

相続税の申告期限は、相続が発生してから10ヶ月以内です。

相続税の計算方法はどうなっていますか?

相続税の計算は、相続財産の総額から基礎控除額(現在は3,000万円+法定相続人数×600万円)を差し引いた額に、税率を適用して算出します。

小規模宅地等の特例とは具体的にどのようなものですか?

小規模宅地等の特例とは、居住用または事業用の不動産に適用される相続税の軽減措置で、一定の条件を満たす土地の評価額が最大で80%まで減額される制度です。

相続税を節税するにはどのような方法がありますか?

相続税の節税方法には、生前贈与、遺言書による適切な財産配分、家族信託の設定、小規模宅地等の特例の利用などがあります。

相続税の納付方法にはどのような選択肢がありますか?

相続税の納付方法には、現金一括払い、分割納付、不動産による納付(物納)などがあります。

相続税申告時に必要な書類は何ですか?

必要な書類には、相続税申告書、死亡証明書、相続関係説明図、財産目録、評価証明書などが含まれます。

海外の財産を相続した場合、相続税はどうなりますか?

海外の財産を相続した場合も日本の居住者であれば全世界の財産に対して相続税が課税されます。

相続税評価で注意すべき点は何ですか?

相続税の評価では、正確な市場価値の把握と適切な評価方法の選択が重要です。特に不動産や株式などの評価には注意が必要です。

相続税の非課税枠はどのように決まりますか?

非課税枠は基礎控除として、相続財産から3,000万円プラス相続人数×600万円が差し引かれます。

相続税の申告を誤った場合、どのようなペナルティがあるのでしょうか?

相続税の申告を誤った場合、いくつかのペナルティが生じる可能性があります。誤って過少申告した場合、無申告加算税や過少申告加算税が課されることがあります。これは、申告漏れがあった税額の10%から40%までの罰金を意味します。さらに、故意または重大な過失が認められる場合、更に厳しいペナルティが課されることもあります。申告ミスを防ぐため、税理士などの専門家のアドバイスを得ることが重要です。

不動産相続が発生した際、名義変更の手続きはどう行うのですか?

相続不動産の名義変更には、法務局で相続登記を行います。必要な書類を揃え、申請書に必要事項を記入後、申請を行います。

相続における不動産評価の方法にはどのようなものがありますか?

不動産の相続評価は、固定資産税評価額を基本として行われますが、市場価値に基づく評価を行うことも可能です。

複数人で不動産を相続した場合の公平な分割方法は?

公平な分割を求める場合、不動産の価値を評価し、相続人の持分に応じて現金等で調整するか、物理的に分割します。

不動産の共有名義を解消する際の一般的な手順は何ですか?

共有名義の解消は、相続人間での合意形成後、適切な分割方法を決定し、必要に応じて不動産を売却または名義変更を行います。

相続不動産を売却する際に気をつけるべきポイントは何ですか?

市場価値を把握し、適切な時期に売却すること、また税金の影響を事前に確認し計画的に進めることが重要です。

相続した不動産に関する税金はどのように計算されますか?

相続不動産にかかる税金は、固定資産税評価額に基づいて計算され、相続人が負担することになります。

不動産相続における登記の重要性は何ですか?

登記を正確に行うことで、法的な所有権の移転を確実にし、将来的なトラブルを防ぐことができます。

相続不動産にかかる固定資産税の扱いはどうなりますか?

相続が開始された年の固定資産税は、故人と相続人が按分して支払います。

不動産を相続する際に必要な法的書類は何ですか?

死亡証明書、遺産分割協議書、相続関係説明図など、相続を証明し、登記を進めるための書類が必要です。

海外にある不動産を相続する場合の特別な配慮は必要ですか?

海外不動産の場合、その国の法律に従った手続きが必要です。国によって異なる法的要件や税金の問題に注意が必要です。

相続争いを避けるために生前にできることは何ですか?

生前に遺言書を作成し、相続計画を立てることが争いを避ける最も効果的な方法です。家族と相続についてオープンに話し合い、意向を明確に伝えることも重要です。

相続争いが発生した場合、どのように対処すれば良いですか?

まずは全ての相続人とコミュニケーションを取り、問題の解決に向けた話し合いを試みます。解決が難しい場合は、中立的な第三者や専門家の介入を求めることが有効です。

遺言書が存在する場合、相続争いはどう影響されますか?

遺言書がある場合、遺言の内容が法的に優先されますが、遺言書の内容に不満を持つ相続人によって争われることもあります。

相続人間で意見が合わないとき、どのようにして公平な解決を図ることができますか?

相続人間で意見が合わない場合、第三者の調停者や専門家を介して、公平な解決を図ることが推奨されます。

相続放棄が争いの解決にどのように役立つか?

相続放棄は、相続人が遺産から手を引くことで、残された相続人間の財産分割を容易にし、争いを減少させることがあります。

法律の専門家(弁護士や税理士)を介入させるメリットは何ですか?

専門家は法的知識と経験を持っており、複雑な手続きのガイダンスや公正な解決の促進、法的な問題の防止に役立ちます。

相続争いでよくあるトラブルとその原因は何ですか?

よくあるトラブルには遺言の有無、不平等な遺産分割、遺言の解釈の違いなどがあります。これらは通常、コミュニケーション不足や事前の計画の欠如から生じます。

相続争いが裁判になった場合、どのようなプロセスを経ますか?

相続争いが裁判になると、訴訟プロセスを通じて法的な判断を求めます。これには証拠の提出、証言、法的な議論が含まれ、時間がかかることが多いです。

相続人が不明または行方不明の場合の対処法は?

相続人が不明または行方不明の場合、家庭裁判所に相続人調査の申し立てを行い、必要に応じて公告手続きを進めることがあります。

海外資産が絡む相続争いにはどのような特別海外資産が絡む相続争いにはどのような特別な注意が必要ですか?

海外資産が絡む相続争いでは、異なる国の法律に適応する必要があります。これには、各国の相続法の違い、税制の差異、そして国際的な法的手続きの複雑さが含まれます。適切な法的支援を受けることが重要であり、国際法の専門家のアドバイスを求めることが推奨されます。

相続手続きで専門家に相談する際の選び方はどうすればいいですか?

専門家を選ぶ際は、相続法に精通しているか、実績と評判を確認し、初回相談での対応を見て信頼できるかを判断します。

相続手続きで避けるべき一般的な間違いは何ですか?

書類の不備や遺産分割協議の遅延、税金の誤申告などが一般的な間違いです。事前にしっかり計画を立て、必要な情報を集めることが重要です。

相続税申告後に発見された隠れ財産はどう扱うべきですか?

発見された財産に対しては追加で相続税申告を行う必要があります。適切な評価と正確な申告が求められます。

生前贈与と相続の違いは何ですか?

生前贈与は死亡前に財産を移転することで、相続は死亡時に法律に基づいて財産が移転するプロセスです。税法上の扱いも異なります。

相続におけるデジタル資産の扱いはどうすればいいですか?

デジタル資産は遺言で指定するか、信頼できる人にアクセス情報を伝えることが大切です。法的な扱いが複雑なため、専門家の助言も有効です。

相続が発生した際に役立つ政府の支援プログラムにはどのようなものがありますか?

政府は遺産相続に関する法律相談や税務相談を提供するプログラムを設けている場合があります。地方自治体のウェブサイトで情報を確認してください。

相続人が未成年の場合の特別な考慮事項は何ですか?

未成年者の相続には法定代理人の同意が必要であり、相続財産の管理も特別な配慮を要します。

相続手続きでの共同相続人の協力を得るコツは何ですか?

開かれたコミュニケーションと透明性を保ち、必要に応じて中立的な第三者を介入させることが効果的です。

相続人が遺言に異議を唱えた場合の対処法は?

遺言の内容に異議がある場合は、家庭裁判所での審理を通じて解決を図ることができます。

相続手続き中に情報の非公開を保つ方法はありますか?

法律に基づき、遺産分割協議などは非公開で行うことが可能です。関係者間の合意と信頼を保ちながら進めることが重要です

蓮華の専門家があなたの不安を解消します

行政書士

横山賢治

エンディング

ライフパートナー

川本恵子

税理士

原田泰弘

行政書士

古川久見

終活カウンセラー

三島尚大

ハウスクリーニング

古村 寿章

不動産コンサル

浜中

理事長

森山かおり